Analisi fondamentale

- Posted by Emilio Tomasini

- Posted in Analisi

CORSO ANALISI FONDAMENTALE: COME CAPIRE SUBITO IL VALORE DELLE AZIONI

L’analisi fondamentale spesso viene considerata “difficile” dagli investitori. Non ti devi fidare dei report delle banche, della stampa finanziaria e dei forum. Il cardine del NOSTRO APPROCCIO è che:

- Non serve stimare al centesimo il valore di una azione ma capire dove è il “grosso” del valore.

- Non bisogna essere degli scienziati nucleari per crearsi le proprie idee sulla valutazione delle azioni.

- Basta una piattaforma che selezioni automaticamente le azioni che rispettano alcuni particolari indicatori senza perdere tempo a leggere i bilanci.

In questo corso ti spieghiamo come selezionare le migliori azioni sotto il profilo fondamentale senza impazzire leggendo i bilanci delle aziende senza capirci troppo.

Con l’analisi fondamentale è possibile capire il valore delle azioni e arrivare alla stima del “fair price” ovvero del prezzo “giusto”.

Si tratta di un approccio spesso indispensabile per non comprare sui massimi storici durante le bolle di Borsa e spesso durante le fasi di congestione l’analisi fondamentale aiuta a selezionare le azioni ad alto potenziale.

Ma come fare senza perderci la vita e senza affidarsi agli altri ?

Che sia importante è evidente: se compri una azione “buona” anche se subisci un drawdown consistente hai la tranquillità d’animo di chi sa di essere dalla parte giusta del mercato. E che prima o poi i prezzi di acquisto si rivedranno … con gli interessi !

E’ come comprare una macchina usata al 50 % del suo valore sapendo che se anche la usi 2 anni poi puoi rivenderla allo stesso prezzo.

Se ti affidi SOLO all’analisi tecnica per il timing dell’acquisto significa conoscere solo la metà del cielo ed avere la metà delle probabilità di successo di chi invece sa stare dalla parte dei bottoni.

I trader e la stampa economica sono soliti ripetere come un mantra alcuni multipli di mercato (come ad esempio il price / earnings o il price to book ratio) e alcune informazioni relativamente al bilancio delle aziende (ROE e ROI e Ebitda margin per fare un esempio) ma senza dare un quadro di visione effettivo di come valutare le aziende.

Il ROE non serve a niente se non sai cosa cercare e se non sai come interpretarlo.

E spesso la gran parte dei dati di bilancio sono contrastanti.

L’analisi fondamentale torna continuamente alla ribalta quando sulla stampa finanziaria si parla dei target price ovvero i prezzi obiettivo emessi dalla SGR e dalle banche, oggetto di curiosità morbosa da parte degli investitori anche se poi in realtà non servono a niente.

Avrai anche tu constatato infatti che la cosa che eccita di più i trader e gli investitori sono i target price delle banche che inondano la rete con i loro funambolici report.

La cosa incredibile è che seguire i target price degli istituzionali senza nozioni di base di corporate evaluation è come giocare alla roulette russa perché qualsiasi analista si può alzare in piedi e dire che il prezzo obiettivo dell’azione pinco pallo è del +200% senza trovare qualcuno che gli dà del somaro !

I target price spesso sono nella realtà tutt’altro di quello per cui vengono presentati. Il caso classico è quello del rapporto prezzo / utili (price / earnings in inglese) che viene di solito additato come un indicatore della possibile sottoquotazione di una azione: se il price / earnings è 10 e le altre azioni quotano 20 allora l’azione che quota 10 è sottovalutata dal mercato e può essere l’oggetto di un acquisto in vista della rivalutazione della quotazione da parte del mercato. In realtà se una azione quota 10 e le altre del settore 20 può esserci una ragione per cui quota 10 e non ci sarà nessun recupero della quotazione. Continuerà a quotare a 10 e le altre continueranno a quotare a 20 anche se tutte producono scarpe da uomo in pelle.

Infine quando si parla di valutazione d’azienda e di prezzi obiettivo bisogna sempre chiedersi a chi giova una analisi.

Vuoi saperne di più sul MODULO dell’Analisi Fondamentale ?

Domanda da vecchio giornalista di Borsa: come può la banca vendere azioni di una società che non considera più promettente ma che ha in pancia senza smuovere il mercato se questa società non è particolarmente liquida in Borsa ?

Semplice: chiede all’ufficio studi di emettere un report in cui si glorifica il futuro radioso della società fissando un target price elevatissimo. L’ufficio studio per quei canali misteriosi che guidano la borsa mette in circolazione il report tra i media e i siti e il gioco è fatto: c’è sempre qualche fesso là fuori che mette mano al portafoglio attratto da quel +30% di target price.

E se il fesso compra allora la banca vende a prezzi migliorativi le azioni di quella società decotta.

Guarda il video che segue se vuoi approfondire in cosa consiste il nostro approccio applicato all’analisi fondamentale:

Ci sono due modi per fare analisi fondamentale o corporate valutation (in italiano suona un po’ male: valutazione d’azienda): l’analisi dei flussi di cassa di una azienda scontati al presente e i multipli di bilancio per una analisi comparativa rispetto alle altre società simili per profilo di rischio o di settore.

Vediamo questi due modi di procedere nelle righe che seguono e in che cosa ti possiamo aiutare per apprendere cose che non ti dicono da nessuna altra parte:

===>> 1. L’analisi dei flussi di cassa di una azienda

Come per le obbligazioni anche le aziende hanno un fair value, che è il prezzo “nascosto” dell’azione e che può corrispondere, essere superiore o inferiore al prezzo di mercato.

La stima del fair value avviene attraverso metodi di DCF ovvero discounted cash flow ovvero flussi di cassa scontati, lo stesso meccanismo intellettuale con cui si valuta una obbligazione.

E del resto il prezzo di una azienda è esattamente come il prezzo di una obbligazione dove al posto delle cedole (che sono certe nel loro quantum ma non nel loro an) si ha il cash flow (che è una misura finanziaria e non contabile) ovvero i flussi di cassa (che sono incerti nel quantum e incerti nell’an).

In entrambi i casi il problema è di inferire un tasso di sconto a cui scontare i flussi di cassa futuri e di stimare nel caso delle aziende il valore terminale.

A Wall Street circola una battuta: se non sai valutare un’azione non ti preoccupare, puoi sempre andare a valutare le obbligazioni !

E questo appunto perché dei diversi input necessari per una stima dei flussi di cassa scontati nelle obbligazioni sono quasi tutti certi mentre nelle azioni sono quasi tutti scritti sull’acqua.

Vuoi saperne di più sul MODULO dell’Analisi Fondamentale ?

Che cosa dice il nostro approccio applicato all’analisi dei flussi di cassa ?

Il nostro approccio dice che l’approccio dei flussi di cassa è per sua natura “instabile” perché controllato da 5 variabili che sono per definizione il massimo dell’incertezza. Per questo occorre considerare solo quelle azioni che storicamente hanno mostrato alcune caratteristiche di bilancio tali per cui è facile applicarlo con un margine di errore minimo.

Applicare il metodo dei flussi di cassa in maniera indiscriminata a tutte le azioni equivale ad un’arma di distruzione di massa.

===>> 2. I multipli di bilancio

Con l’analisi dei multipli invece è possibile sia stimare il fair value (letteralmente “valore giusto”) rispetto a quello che già il mercato esprime relativamente ad aziende “peers” ovvero simili a quella oggetto di analisi sia semplicemente valutare se il prezzo è inferiore o superiore a quello sempre delle peers.

In particolare i multipli di bilancio vengono almeno nel 90% dei casi male interpretati.

Ad esempio si tende a considerare il multiplo prezzo / utili come un indicatore della sopravvalutazione o sottovalutazione di una azione.

Ma purtroppo il multiplo non dice niente di tutto questo: una azione con un prezzo utile di 40 quando la media di settore è di 20 potrebbe essere perfettamente valutato perché il driver del multiplo stesso non ha niente a che fare con un possibile soprapprezzo rispetto al fair price.

Ma veniamo ora al target price che non è nient’altro che il prezzo risultante di solito da una valutazione al presente dei flussi di cassa futuri dell’azienda.

Capire il meccanismo della valutazione al presente dei flussi di cassa futuri di una azienda porta ad una prima conclusione: i target price sono sempre e comunque da prendere con le molle perché sono innumerevoli le variabili indipendenti che lo influenzano e quindi fa sicuramente sorridere il report della banca che assegna all’azione un fair price +10% dalle quotazioni attuali.

Che cosa dice l’analisi fondamentale relativamente ai multipli di bilancio ?

L’analisi fondamentale applicata ai multipli di bilancio ti spiega finalmente perché il rapporto prezzo / utili non ti segnala da solo nessuna sottovalutazione dell’azione e come ci siano alcuni indicatori che in pochi secondi ti possono dare il quadro della salute dell’azione senza perderti nei meandri dell’analisi fondamentale. E sono tutti indicatori non certo infallibili ma con un margine di errore davvero basso.

Ma in conclusione sia che tu utilizzi il metodo dei flussi di cassa che i multipli di bilancio devi seguire una regola aurea: il fair price, qualora calcolato correttamente, può al massimo segnalare con efficacia una FORTE sottovalutazione di una azione, ad esempio -50%, o una FORTE sopravvalutazione di una azione, ad esempio +100% rispetto al fair price stesso e non certo piccoli scostamenti.

Bisognerebbe davvero avere la bacchetta magica per capire se una azione ha un fair price che si discosta di qualche punto percentuale dal prezzo corrente.

La nostra piattaforma di analisi fondamentale permette di conoscere in tempo reale il fair price di una azione italiana quotata e tutti i multipli di analisi fondamentale.

Il nostro approccio serve a fare ordine e dare la priorità a pochi ma efficaci strumenti di valutazione.

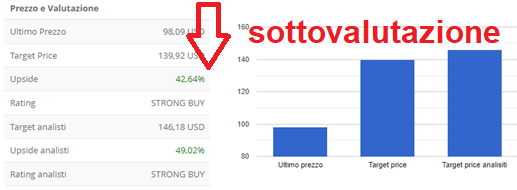

Di seguito il caso di una azione con una forte sottovalutazione e un appropriato STRONG BUY che appare da una schermata della piattaforma che utilizziamo durante le lezioni del corso di analisi fondamentale:

Il nostro approccio di analisi fondamentale spiegato durante il corso ha in conclusione le seguenti caratteristiche:

- è provato scientificamente ed è utilizzato dai migliori trader ed investitori internazionali: ti fornisce un vantaggio nella selezione delle azioni

- è bidimensionale basandosi sul rapporto tra rendimento e rischio e questo approccio viene applicato soprattutto alle azioni

- è unico ed originale perché risulta da una esperienza vecchia di oltre 30 anni e basata sulle migliori evidenze accademiche

- è immediato: non c’è bisogno di una laurea in ingegneria per capirlo, basta la terza media

- è operativo e sforna risultati ogni giorno: se anche già possiedi un tuo metodo personale dare un occhio ai risultati del nostro sistema aumenta la tua longevità finanziaria e non nuoce alla tua salute (sempre finanziaria)

- non è solo teorico perché viene insegnato insieme all’utilizzo di un software (venduto a parte da uno sviluppatore terzo) per cui lo studente può iniziare da subito a fare le proprie analisi

- Il software di analisi fondamentale selezionato per il corso è il migliore sul mercato e prima di decidere di adottarlo è stato messo a confronto con tutte le diverse possibili alternative

- Il software selezionato per l’analisi fondamentale viene offerto in promozione agli studenti con sconti rilevanti e in ogni caso costa poche centinaia di euro all’anno e quindi è accessibile a tutti senza distinzione

Vuoi saperne di più sul MODULO dell’Analisi Fondamentale ?

Corsi Materials

QUI SOTTO SONO ELENCATI I VIDEO DI TEORIA CHE DEBBONO ESSERE VISIONATI PRIMA DI SVOLGERE LE LEZIONI DI LABORATORIO (PRATICA) NEL MESE DI FEBBRAIO DI OGNI ANNO. TRA I VIDEO ESISTE ANCHE UN TUTORIAL DELLA PIATTAFORMA MA LE LEZIONI OPERATIVE VERRANNO SVOLTE IN STREAMING: I LINK PER LE LEZIONI E LE CREDENZIALI PER LA PIATTAFORMA PER I FONDI VERRANNO MANDATE VIA EMAIL AGLI ISCRITTI A FINE GENNAIO. CHI SI ISCRIVE PRIMA O DOPO PUO' COMUNQUE SEMPRE CONSULTARE I VIDEO DELLE LEZIONI DI LABORATORIO (PRATICA) DELL'ANNO PRECEDENTE.