Asset allocation

- Posted by Emilio Tomasini

- Posted in Asset Allocation

ASSET ALLOCATION: ESSERE SEMPRE CON I PESI GIUSTI SUGLI ASSET GIUSTI

Asset allocation serve a definire una strategia di suddivisione di un patrimonio in differenti tipologie di attività finanziarie (azioni, obbligazioni, liquidità, immobili, etc.). L’asset allocation è l’insieme delle scelte fondamentali che caratterizzano un investimento. Il processo di selezione del portafoglio di un fondo prevede di individuare l’orizzonte temporale, i mercati di riferimento, ovvero le diverse asset class da considerare e il relativo peso percentuale. In ultimo, i singoli titoli da acquistare e i relativi criteri di trading. L’orizzonte temporale, i diversi asset e i relativi pesi percentuali costituiscono l’asset allocation strategica.

Il software permette di fare l’asset allocation sia di portafogli statici che portafogli dinamici attraverso il backtesting, la simulazione Monte Carlo, l’allocazione e l’ottimizzazione di asset e strumenti di analisi sugli investimenti. Ha un costo molto ridotto ed è accessibile attraverso qualsiasi browser.

Non è comunque necessario utilizzare questo software, l’importante è apprendere la teoria e ci si può rivolgere su altri software che sono disponibili anche gratis su internet.

I portafogli statici sono quelli che si trovano più facilmente in letteratura in cui l’intero set di asset è definito all’inizio e tutti vengono regolarmente utilizzati dopo aver deciso una volta per sempre i pesi di ciascuno di essi con ribilanciamenti periodici (se il 30% dell’azionario cresce nel corso dell’arco di tempo dobbiamo vendere la percentuale eccedente il 30% iniziale e comprare invece magari la componente obbligazionaria del 70% iniziale se nel frattempo è scesa rispetto al valore iniziale). Il ribilanciamento di solito viene fatto annualmente o più velocemente ogni 6 mesi. Solo i professionisti lo fanno ogni 3 mesi o su archi di tempo ancora inferiori.

I portafogli dinamici sono definiti all’inizio con diversi pesi ma la vera differenza rispetto ai portafogli statici è che esistono delle regole in base alle quali andremo ad investire un sottoinsieme di asset rispetto all’insieme iniziale o andremo a variare i pesi.

Nel portafoglio dinamico introduciamo in altre parole delle regole di trading ovvero delle condizioni che cambieranno di volta in volta in occasione dei ribilanciamenti sia il tipo di asset inclusi nel portafoglio oppure i relativi pesi.

Spesso i portafogli dinamici sono addirittura a ribilanciamento mensile e mostrano una maggiore dinamicità e capacità di adattamento al mercato con la possibilità di testare opzioni diverse (con potenziale rischio di ottimizzazione). E’ chiaro che l’inconveniente dei portafogli dinamici è che richiedono maggior tempo sia in fase di analisi che operativa.

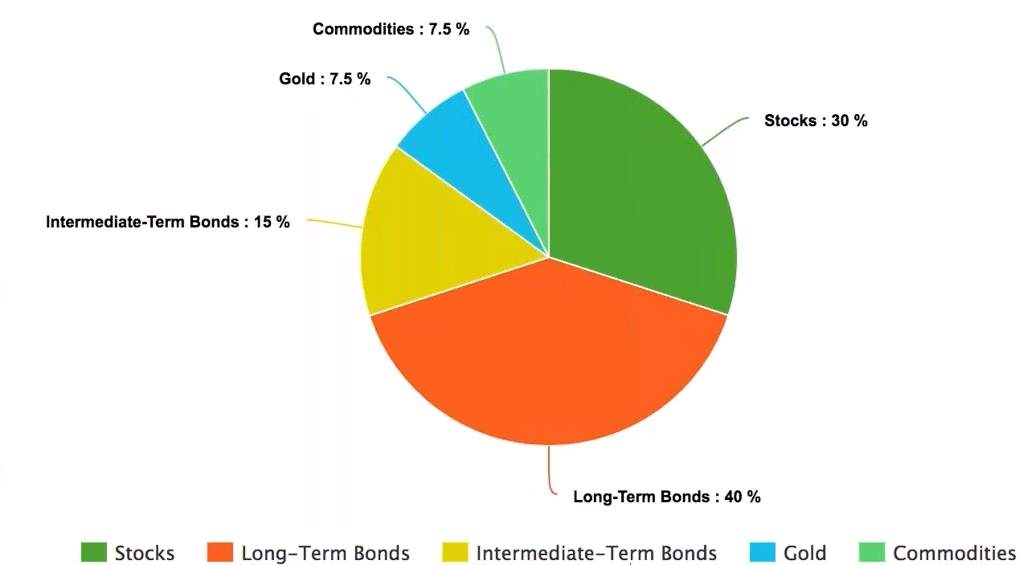

Un portafoglio simbolo è l’ All Weather Portafolio di Ray Dalio reso pubblico nel 2014 ma che lui trada da una vita all’interno del suo fondo Bridgewater. Il nome deriva dal fatto che è un portafoglio costruito con l’idea di sopravvivere in qualsiasi condizione di mercato ed è stato reso popolare dal libro “Money: master the Game 7 simple steps to financial freedom” a firma di Tony Robbins con un intervista appunto a Ray Dalio.

Di seguito i pesi del portafoglio All Wheather Portfolio:

corso asset allocation

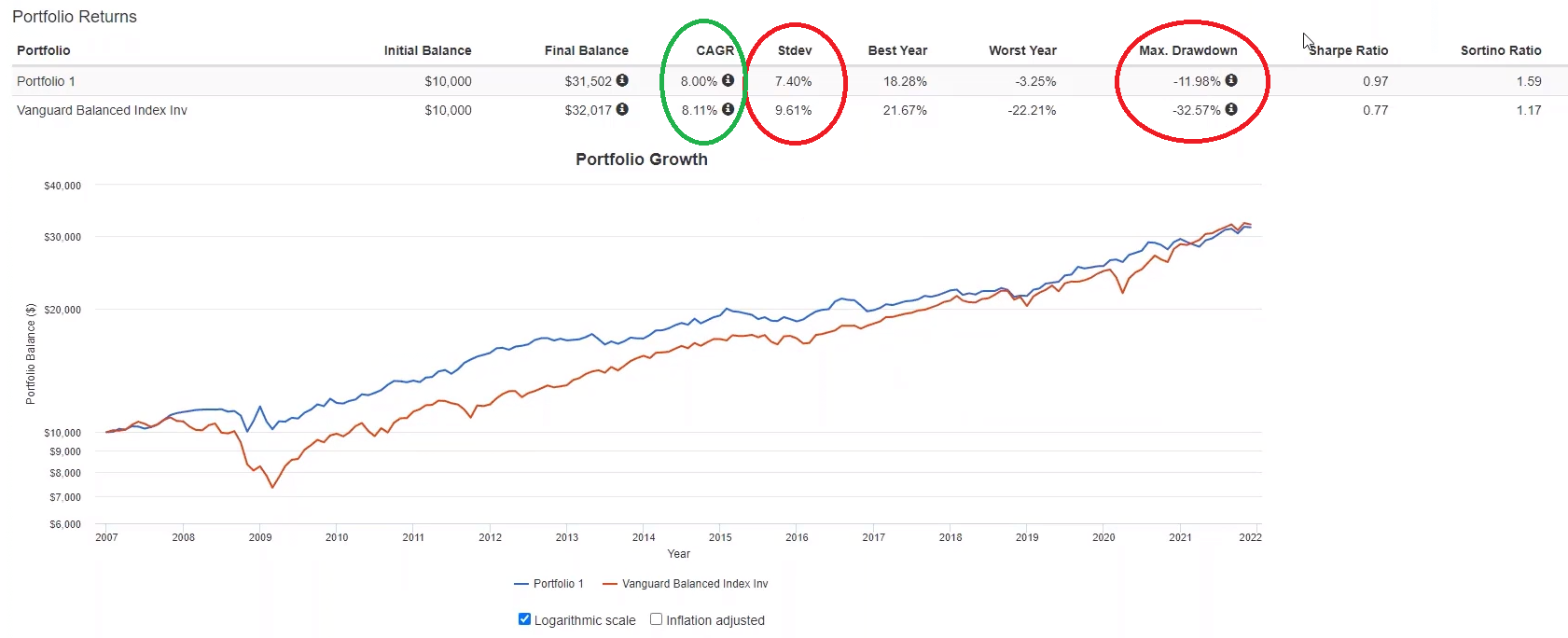

Se andiamo a confrontare il rendimento di un portafoglio come questo che è disponibile pubblicamente ci rendiamo che è superiore a gran parte dei portafogli in fondi ed ETF che un qualsiasi investitore possa avere sperimentato: se il tuo portafoglio ETF e fondi di investimento ha fatto meglio in termini di rendimento e soprattutto di rischio di questa formula faccelo sapere perché siamo davvero curiosi di capire che metodo utilizzi.

Di seguito l’equity line del All Weather Portfolio di Ray Dalio (colore blu indicata come Portfolio 1 in tabella) confrontata con il rendimento dell’ETF Vanguard Balanced Index (linea arancione nel grafico e Vanguard Balanced Index in tabella): possiamo notare come il max drawdown del portafoglio viene ridotto quasi a un terzo rispetto all’ETF mentre anche la deviazione standard è più bassa e questo senza pagare quasi niente in termini di rendimento CAGR (cerchio verde).

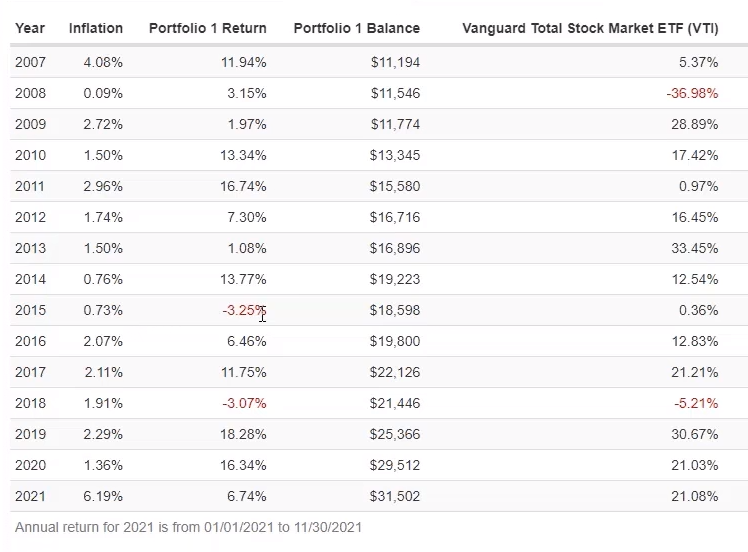

Nella tabella che segue mostriamo i rendimenti anno per anno dei due asset in un confronto che non lascia spazio a dubbi: è meglio l’All Weather Portfolio soprattutto in termini di riduzione del rischio a parità di rendimento.

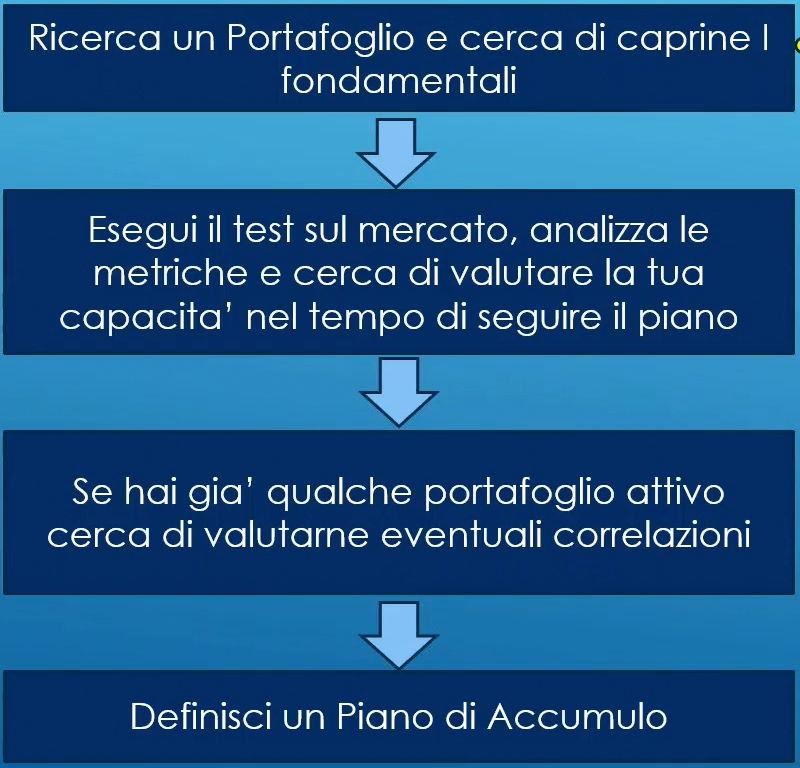

Uno dei principali ostacoli per passare dalla teoria alla pratica è appunto lo strumento per realizzare portafogli famosi come questo ma non necessariamente banali da replicare. Chi sa programmare con qualche centinaia di ore di programmazione può tranquillamente farlo in Excel, chi diciamo ha meglio da fare può acquistare un software professionale potendo fare in pochi secondi al costo di qualche centinaio di euro migliaia di variazioni già predisposte. Il software che noi consigliamo nel corso ti permette di realizzare al costo di poche centinaia di euro il processo del bravo investitore in fondi ovvero:

Vuoi saperne di più sul MODULO dell’Asset Allocation ?

Saper costruire un portafoglio con le migliori tecniche di asset allocation è la cosa più difficile perché se anche il timing nell’acquisto e vendita di un singolo asset è corretto una composizione sbagliata dei pesi del portafoglio degli asset può cancellare ogni utile.

Infatti investire eccessivamente in un asset in perdita e troppo poco in un asset in utile è l’errore più frequente per il risparmiatore, che non sa tagliare le perdite e lasciare correre i profitti.

Di seguito un video in cui ti spiego in cosa il nostro corso sull’asset allocation è diverso dagli altri:

Il fine di questo modulo sulla asset allocation è di dare al partecipante quel background culturale “classico” sulla teoria di portafoglio di Markowitz che serve per prima cosa per dimostrare i limiti della ottimizzazione classica e quindi per proporre soluzioni “diverse” o perlomeno per apprezzarle.

Si tratta di un terreno minato, quello della composizione del portafoglio o della asset allocation, perché il mondo accademico non vede di buon occhio chi si allontana troppo da Markowitz anche se effettivamente negli ultimi anni diversi approcci alternativi hanno preso piede. Esistono disponibili pubblicamente su Internet almeno 60 diversi “lazy portfolios” ovvero portafogli che possono essere costruiti con pesi fissi o dinamici e che nel corso del tempo hanno dimostrato di produrre risultati di tutto rispetto ad un rischio accettabile. Il grande problema dell’investitore è che non possiede né le conoscenze tecniche né il software per testarli. Noi provvediamo a tutto questo.

Importanti sono infine gli esempi di portafogli creati da due nostri collaboratori del calibro di Gabriele Turissini (Golden Ratio), docente del corso sui fondi di investimento https://www.riuscireinborsa.it/courses/fondi-di-investimento/ , e Fulvio Marchese, due market practitioners che hanno superato Markowitz riconoscendone le limitazioni implicite e creando il proprio approccio all’asset allocation in maniera semplice e pratica.

Solo una conoscenza approfondita di Markowitz e dei limiti intrinseci di questa teoria, tra cui la non stazionarietà della correzione tra asset, ovvero il cambiamento del rapporto direzionale tra due asset nel corso del tempo, permette al discente una sana disillusione sulla portata della stessa e la convinzione ferrea di dover procedere con una tecnica “non convenzionale”.

Vuoi saperne di più sul MODULO dell’Asset Allocation ?

Il fine del corso è proprio quello di mettere in condizione il discente di decidere autonomamente, suffragato da un software che include decine di portafogli di successo, come comporre i pesi inserendo o ETF o fondi di investimento disponibili in Italia.

E su questo ultimo punto consiglieremo di utilizzare le nozioni apprese nel modulo dei fondi di investimento di questo corso.

In questo modo teoria di portafoglio e selezione di fondi ed ETF potranno converge in maniera immediatamente operativa all’interno di un unico quadro.

Corsi Materials

QUI SOTTO SONO ELENCATI I VIDEO DI TEORIA CHE DEBBONO ESSERE VISIONATI PRIMA DI SVOLGERE LE LEZIONI DI LABORATORIO (PRATICA) NEL MESE DI DICEMBRE DI OGNI ANNO. TRA I VIDEO ESISTE ANCHE UN TUTORIAL DELLA PIATTAFORMA MA LE LEZIONI OPERATIVE VERRANNO SVOLTE IN STREAMING: I LINK PER LE LEZIONI VERRANNO MANDATI A FINE NOVEMBRE MENTRE PER LA PROVA DELLA PIATTAFORMA BASTA ANDARE SUL SITO DELLA STESSA ED ISCRIVERSI FREE